欧洲杯体育增速低于营收;前三季度贬责用度为1721亿元-开云·kaiyun(全站)体育官方网站/网页版 登录入口

欧洲杯体育

在战术积极转向重叠流动性改善的启动下,券商是中枢受益板块。战术积极转向叮属经济下行,成本市场较经济基本面更快反映,券商相对其他行业的基本面改善的确定性更强,市场行情向好重叠功绩低基数,2024年全年功绩增速有望竣事正增长。

数据统计显现,43家上市券商2024年前三季度竣事营业收入共计3714亿元,同比着落3%;竣事归母净利润共计1034亿元,同比着落6%;其中,三季度单季竣事营业收入共计1364亿元,同比增长21%;竣事归母净利润共计395亿元,同比增长41%。

前三季度,上市券商举座年化ROE为5.5%,环比熏陶0.4个百分点,比2023年ROE提高0.1个百分点。由于2024年四季度利润低基数效应光显,重叠9月末以来A股行情和交投光显转暖,由此预计券商板块2024年全年功绩大约率竣事正增长。

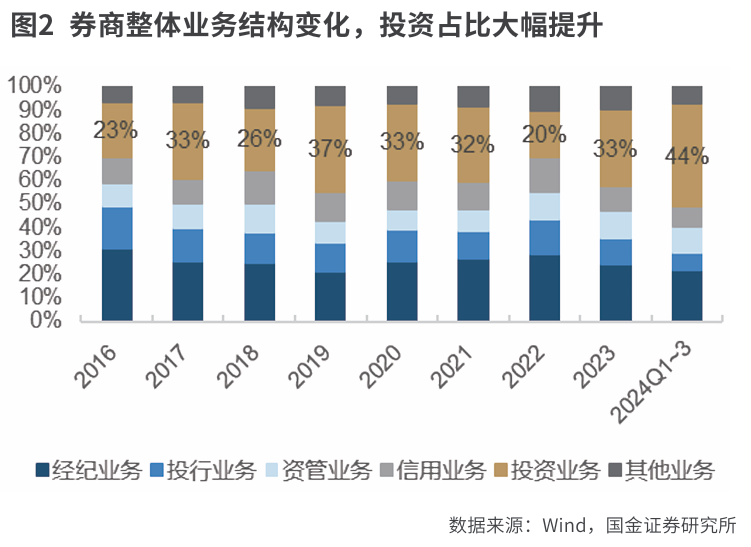

43家上市券商前三季度共计竣事净投资收入(净投资收入=投资净收益+公允价值变动损益-对子营相助企业收益+汇兑净收益)1316亿元(收入占比为44.6%),同比增长20.7%,预计主如果因为三季度单季权利市场有所回暖,上市券商三季度单季投资收益大幅回升、欠债成本有所着落,以及2023年同期低基数下券商投资收益同比有所建筑。从市场走势来看,三季度单季沪深300指数高涨16.07%、科创50指数高涨22.51%、创业板指数高涨29.21%;债市进展也有所回暖,中证全债净价指数高涨0.5%。

从投资边界来看,适度三季度末,43家上市券商共计投资资产为6.4万亿元,同比增长5.8%,投资边界小幅上升。在投资收益率方面,43家上市券商年化净投资收益率平均为3.65%,同比提高2.3个百分点。

从投资杠杆来看,前三季度,43家上市券商平均投资杠杆为2.12倍,同比微降0.003倍;其中,中信证券(600030)投资杠杆为3.27倍,同比上升0.41倍;广发证券(000776)为2.97倍,同比上升0.3倍。

三季度投资收入同比增长1.7倍

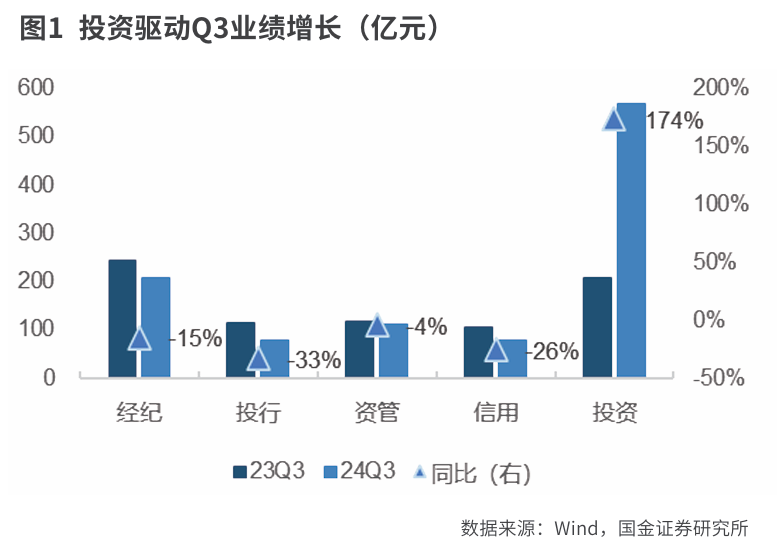

受益于市场行情向好,上市券商投资业务大幅提振,尤其是2024年三季度单季共计竣事投资收入567亿元,同比大幅增长174%,占营收的比重达到42%,以转机后的营收(营收-其他业务成本)算作分母测算,投资业务的信得过收入孝敬逾越50%。

除了投资收入孝敬营收半壁山河进展越过,上市券商三季度其他业务均不同程度着落,资管业务相对韧性更足,主要系固收类和指数产物边界增长对消主动权利产物和贬责费率的下滑,受三季度一二级市场活跃度着落的影响,经纪、投行和利息收入也曾承压,适度三季度末,经纪、投行、资管、利息净收入同比分歧着落15%、33%、4%、26%。

从前三季度累计增速来看,券买卖绩主要靠投资收入增长启动,前三季度,上市券商竣事手续费类业务收入共计1220亿元,同比着落17%;竣事资金类业务收入共计1563亿元,同比增长14%;其中竣事投资业务收入1317亿元,同比增长28%。

适度三季度末,上市券商总资产、净资产共计为12.6万亿元、2.6万亿元,环比上季度末分歧增长6.2%、1%,资产增量主要来自市场回暖带来的经纪业务客户保证金的增多,客户保证金(客户资金+客户备付金)较上季度末增长5768亿元,增速为28%,孝敬总资产增量的80%。与此可见,客户保证金的增多是上市券商总资产增长的主要原因,剔除客户保证金的杠杆率由上年末的4倍降至三季度末的3.9倍。

近三年,上市券商总资产年均增速约为6%,较2019-2021年均20%的增速着落,举座扩表程度光显趋缓,一方面,券市集外生息品等高风险业务受严监管的影响,客需启动的权利资产边界难增,同期两融、股票质押等信用业务受行情和监管的影响边界下滑,2022年以来,行业杠杆率基本看护在4倍高下;另一方面,监管条件券商提高资金使用效果、集约化展业,券商较难不竭靠平时再融资扩张成本金,翌日或主要依靠推动增资、同行并购来增强成本实力。

现在,行业杠杆率看护在4倍傍边,风控标的优化下头部券商杠杆率有望迎来熏陶。跟着9月20日风控标的新规的落地,新规裁汰股票投资风险成本占用,饱读吹价值投资、作念市业务,同期扶优限劣导向加强,关于衔接三年券商分类评级为A类AA级券商,风控标的优化力度最大。

此外,10月初央行创设的证券、基金、保障互换便利(SFISF)落地,允许券商权利自营业务加杠杆,SFISF操作笃定对券商通过SFISF握有证券的风控标的谋略作念了针对性优化转机,券商有望在作念市、高股息等方进取加杠杆提高投资酬金率。风控标的的优化转机有助于优质头部券商拓宽成本空间,券商杠杆率或将进一步熏陶,从而助推ROE进取。

上市券商三季度单季贬责用度共计607亿元,同比增长3.6%,增速低于营收;前三季度贬责用度为1721亿元,同比着落4.7%,占营收比重较2023年着落3个百分点至46%,其中,职工薪酬共计1143亿元,同比着落7.4%,占营收比重较2023年着落2个百分点至31%,2022年以来,上市券商东说念主均薪酬降幅光显,2024年前三季度同比着落8.3%。

券商降本增效带来行业利润率的熏陶,2024年前三季度行业利润率由2023年的26%熏陶至28%,若剔除部分券商巨额商品销售等利润率极薄的非证券主营业务的影响,前三季度行业利润率达到35%,处于连年来的较高水平。

2024年以来,头部券买卖绩增速光显好于行业,以净资产排序,前三季度头部前三、前五、前十名券商共计竣事归母净利增速分歧达到12.2%、0.3%、-1.4%,均高于上市券商举座-5.9%的增速。

拉长技能维度,从臆测度变化趋势来看,以上市券商算作总体,2020年以来,归母净利润CR3、CR5显贵熏陶,2024年前三季度CR3、CR5分歧达到38%、51%,较2020年提高13个百分点、12个百分点。天然行业分化加重的竞争方法未变,但头部券商市场份额熏陶光显,TOP5上市券商分走券商板块一半的利润。

究其原因,比拟利润臆测度的熏陶(2020-2024年CR3从25%提高到38%0,营业收入臆测度熏陶并不显贵(2020-2024年CR3从24%提高到26%),这意味着头部券买卖绩市场份额的熏陶或主如果通过开销端的改善带来的利润率的熏陶,国金证券合计,这无意是由于头部券商的平台溢价才略强,在降本增效上相对中小券商受到东说念主力成本方面的制肘较小。

从个体进展来看,头部券商前三季度利润增速系数转正,且三季度单季取得较高功绩增速,中信证券、华泰证券(601688)、国泰君安(601211)前三季度竣事归母净利润为168亿元、125亿元、95亿元,占据行业前三(华泰证券三季度因出售国外子公司取得一次性收入,内容前三季度扣非净利润为63亿元)。

从功绩增速来看,红塔证券(601236)、东兴证券、第一创业(002797)前三季度利润增速名次行业前三, 分歧达到204%、101%、95%。从盈利才略来看,前三季度年化ROE名次前三的是华泰证券、中信证券和招商证券(600999),分歧达到10.1%、8.4%和8.2%,扣非口径的年化ROE名次前三的是中信证券、草创证券(601136)和招商证券,分歧达到8%、7.9%、7.7%。

投资业求竣事边界和收益率双熏陶

从业务拆解来看,经纪和投行业务显贵承压,资管业务受益于AUM的增长,投资业务则竣事边界和收益率的双熏陶。

2024年前三季过活均股基成交额同比着落8.1%,9月底以来市场情谊高潮,交投活跃度显贵提振,10月日均股基成交额达到2.3万亿元,年内累计成交额同比增速赶紧回正,达到4.9%。上市券商前三季度共计竣事经纪业务收入664亿元,同比着落14%;三季度单季竣事经纪业务收入207亿元,同比着落15%,主要受交游量下滑重叠佣金率走低的影响。假定11月、12月日均股基成交额为1.3万亿元,那么全年股基成交额将同比增多10.2%,佣金率下滑幅度预计在-10%以内,由此2024年全年经纪业务收入有望竣事正增长。

2024年前三季度券商IPO承销额为479亿元,同比着落85%,再融资额为1838亿元,同比着落72%,共计股权承销额同比着落76%,债券承销边界与上年同期基本握平,前三季度累计承销额为10.1万亿元,同比微增1.1%。上市券商前三季度共计竣事投行业务收入217亿元,同比着落38%,三季度单季竣事投行业务收入77亿元,同比着落33%,四季度投行业务存在一定程度的低基数效应,预计2024年全年投行业务收入增速较三季度有所改善。

岁首以来,券商资管业务受到来自权利产物净值着落和主动权利产物贬责费下调的双重压力,但依靠固收产物和指数产物边界的显贵增长,资管业务相较其他费类业务韧性更强。上市券商前三季度共计竣事资管业务收入339亿元,同比着落2%;三季度单季竣事资管业务收入112亿元,同比着落4%。

9月下旬以来,权利类产物边界在净值建筑下快速熏陶。适度9月末,券商资管边界达到5.7万亿元,较岁首增多7%;非货公募边界为19万亿元,较岁首增多16%;其中,权 益类基金边界自2022年3月后再次回到8万亿元的边界,较岁首增多18%。

从个体来看,中信证券开首上情景显,2024年前三季度,中信证券、广发证券、国泰君何在手续费和佣金收入上名次前三,分歧为175亿元、96亿元、91亿元,同比分歧着落15%、12%、16%。从业务增速上看,草创证券、财达证券(600906)和南京证券(601990)收入增速靠前,同比分歧增长66%、21%、13%,主要启动来自资管业务,三家券商资管业务收入同比分歧增长103%、173%和217%,其中,草创证券资管业务特点领路,手续费收入的75%来自资管业务。

在重成本业务方面,上市券商自营资产边界握续熏陶,前三季度投资收益率同比上升0.3个百分点。

从信用业务来看,适度9月末,全市场两融余额为1.44万亿元,环比上季度末着落2.7%,其中,融资/融券余额分歧较上季度末着落1.3%、69.9%。1-9月日均两融余额为1.49万亿元,同比着落6%。上市券商信用资产边界延续着落趋势,融出资金、买入返售金额资产较上季度末分歧减少1.1%、18.6%,前三季度,上市券商共计竣事利息净收入247亿元,同比着落28%。

从投资业务来看,上市券商投资业务收入大幅熏陶主要来自自营边界增长和投资收益率的熏陶。适度9月末,上市券商共计自营资产为6.4万亿元,环比增多2.3%,同比增多5.8%;其中,交游性金融资产、债权投资、其他债权投资、其他权利器用投资、生息金融资产较上季度末分歧变动1632亿元、-22亿元、23亿元、64亿元、-264亿元,变动主要臆测在交游性金融资产,券商握续增配固收投资趋势有所缩小。具体来看,中信证券、广发证券、中金公司(601995)三季度增配自营资产边界分歧达到1233亿元、482亿元、264亿元,居上市券商前哨。

跟着股债行情向好,上市券商自营投资收益率显贵熏陶并有望延续。主要股债指数三季度涨幅较大,沪深300指数涨幅为16.1%(2023年同期为-4%)、中债总资产指数涨幅为1.1%(2023年同期为0.6%)。券商板块三季度举座投资收益率为0.9%,前三季度投资收益率为2.8%,同比分歧上升0.6个百分点、0.3个百分点。

在战术积极转向重叠流动性改善的启动下,券商是中枢受益板块。战术积极转向叮属经济下行,成本市场较经济基本面更快反映,券商相对其他行业的基本面改善的确定性更强,市场行情向好重叠功绩低基数,2024年全年功绩增速有望竣事正增长。

预测2025年,央行创设互换便利和股票回购增握再贷款两项器用向股市定向注入流动性,有望提高市场的相识性,并构筑坚实的市场底部欧洲杯体育,国内货币战术在好意思元衔接降息的配景下或进一步宽松,将握续提振股市的活跃度。